Где взять средства для инвестирования

03.12.2021Многие задаются вопросом — » А где же взять средства для инвестирования?»

И мнение о том что инвестором может стать лишь богатый человек ошибочно.

Каждый из нас тем или иным способом зарабатывает средства для жизни, и да — тем у кого зарплата достаточно большая намного легче войти в инвестирование, но все же это доступно большинству из нас.

Заведите себе правило учитывать Ваши расходы и Вам откроется много того что Вы просто не замечаете в повседневной жизни.

Не будем как большинство блогеров говорить о миллионах — вернемся на землю…

Для начала следует определиться к какой из ниже приведенных категорий Вы относитесь:

1. Ваши расходы = Вашим доходам. Свободных средств нет.

2. Ваши расходы превышают доходы. Вы в долгах.

3. Ваши расходы ниже доходов. У Вас остаются средства на личные нужды.

В первых двух случаях необходимо задуматься о соответствии реальных потребностей выполняемым тратам.

Если расходы равны доходам и Вы живете, как говорится, от зарплаты до зарплаты — стоит задуматься «а так ли необходимо все на что вы тратите свои деньги?»..

Если Ваши расходы превышают доход и Вы никак не можете вылезти из долгов и кредитов — следует не только пересмотреть смотреть свое отношение к окружающей действительности и своей работе, но и постараться исключить такие, к примеру, пороки как «шопоголизм» или пристрастие к кредитам.

Конечно здесь не ведется речь о таких долговых обязательствах как ипотека — в наше время, к сожалению, это вынужденная мера для большинства населения.

Ну а если же Вы относитесь к 3й категории, — то вход в инвестирование будет для Вас не слишком обременительным.

В любом случае прежде чем заняться вложением в ценные бумаги или иные способы инвестирования необходимо научится выделять из своих доходов часть средств для накопления и приумножения. Пусть это будет хотя бы 500-1000 рублей в месяц.

То есть прежде всего нужно постараться оказаться в третьей категории, где после всех необходимых расходов остается некоторая дельта. Δ = Доход — Расход.

Проще говоря — дельта это средства которые вы можете откладывать не причиняя ущерба своей семье.

Выполним расчет дохода за двухлетний период при небольших инвестициях.

Для примера возьмем доход (зарплату) в размере 50 000 рублей в месяц и наличие кредитных обязательств с платежом 20 00 рублей в месяц. Довольно не простые условия..

В приведенном ниже примере показано как можно распоряжаться этими деньгами с целью инвестирования.

Это простейший пример учета своих расходов. Здесь приведены примерные значения — Вам нужно учитывать свои реальные.

Можно сказать что это еще идеальные условия для большинства и накопить за год 100 000 рублей вполне реально, но ничего идеального не бывает и кроме желания сохранять средства для инвестирования обязательно необходимо иметь так называемую «подушку безопасности» — то есть запас денег на всякий случай. Поэтому для приведенных доходов и расходов можно сумму смело делить на 3.

И вот уже свободных средств для инвестирования станет примерно 30 000 рублей. Не густо, но и с ними можно начать инвестировать, поскольку к примеру облигации стоят около 1000 рублей и приносят пусть небольшой, но доход.

Согласно данным расчетам, в среднем по году, с зарплатой в 50 000 рублей вполне реально направлять на инвестиции по 2000 рублей в месяц, при этом имея остаток «на черный день» в среднем около 5000 руб./мес. Направлять ли их на инвестиции — решать Вам, — главное не использовать эти деньги в рискованных инструментах.

Итак, определив что инвестировать мы можем только 2 000 рублей в месяц, введем эти данные в таблицу для расчетов и получим следующие результаты за первый год инвестирования.

Для расчета принято приобретение только облигаций под 8% годовых, поскольку вносимых 2000 рублей на акции может не хватить. Кроме того взяты расчеты по облигациям, поскольку это менее рискованный инструмент чем акции.

Как видно из таблицы — ежемесячно приобретаются ценные бумаги на 2000 рублей, при чем нарастающее значение годового и соответственного разового купона справедливо, если Вы будете наращивать объем инвестиций в одну и ту же облигацию для этого примера. Иными словами, — если вы купите в феврале облигацию другого эмитента то результат должен остаться таким же, но таблица будет выглядеть иначе…

Значение в столбце «накопленный купон» отражено накопительное значение купона.

Зеленым цветом показаны квартальные купоны к выплате — их сумма и составит годовой купонный доход по облигациям.

Таким образом за первый год вложений, если Вы начали с января, — купонный доход составит 1200 рублей, при этом сохранились вложенные Вами 24 000 рублей, которые можно вернуть продав облигации.

Расчет на второй год сохранения облигаций будет следующим образом. Здесь учтено реинвестирование полученных за предыдущий год купонов и соблюдение все такого же ежемесячного пополнения на 2000 рублей.

Здесь на январь в столбце «реинвест» введена сумма вложений за прошлый год + купонный доход прошлого года. Таким образом на январь второго года в обороте будут ранее вложенные 24 000 рублей + 1 200 рублей купонного дохода. Итого 25 200 рублей.

Это и есть использование, так называемого, сложного процента.

За второй год инвестирования на тех же условиях, к выплате по истечению года купонный доход по сумме квартальных выплат составит 3 216 рублей.

По итогу двух лет инвестирования с небольшими ежемесячными вложениями в облигации , Вы получите сохраненные в виде облигаций денежные средства на общую сумму 49 200 рублей + купонный доход за второй год.

Таким образом, на начало третьего года инвестирования, вложив постепенно 48 000 рублей, — Вы получаете на своем счету 52 416 рублей (вложенные кровные 24 000 рублей + полученный за 2 года купонный доход в размере 4 416 рублей, что составит доходность чуть более 8%.

Дальнейшее исчисление купонного дохода выполняется аналогичным образом.

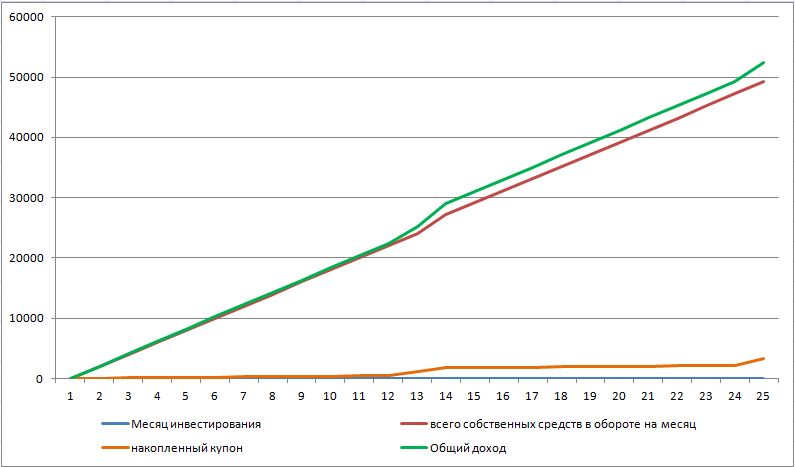

Для наглядности приведу график отражающий динамику накоплений построенный на основе использованных выше данных:

Самостоятельно посчитать накопленный купонный доход на любой месяц года можно по следующей формуле:

НКД — Накопленный купонный доход

СВО — Сумма вложенных в облигации средств

ПДО — Процент доходности облигации

КВК — Количество выплачиваемых в год купонов

НКД =(СВО /100 * ПДО) / КВК

В приведенном случае прогнозируемый от вложения в первый месяц первого года купонный доход, который должен выплачиваться 4 раза в года с доходностью облигации 8%, будет равен:

НКД = (2000 /100 * 8) /4 = 40 рублей.

Конечно, доходность приведенная тут не велика, но для ее повышения можно использовать вложения в акции или приобрести у брокера ПИФы (паевые инвестиционные фонды)- но в таком случае управлять деньгами вы не сможете самостоятельно.

Инвестировать свои доходы дальше или нет — решать Вам, но все же это гораздо выгоднее чем откладывать деньги на банковский счет, и их можно в дальнейшем использовать например для оплаты обучения ребенка.